Taylor Swift un PVN

Pagājušas iespaidiem bagātas 3 dienas Portugālē: ES PVN ekspertu konference par nekustamā īpašuma un finanšu darījumiem, kā arī nodokļu administrācijas auditiem, un pēkšņi - arī Taylor Swift koncerts.

Sākšu ar svarīgāko

Neesmu Taylor Swift fans, taču, pārskatot negaidīti apmeklētā koncerta video, joprojām jutos aizkustināts un Spotify 1/2 dienu skanēja tikai viņa. Pēc Champagne Problems dziesmas publika pat sarīkoja vismaz minūti ilgas ovācijas. Te ir raksts, ka Eiropas valstīs tajās dienās, kad notiek viņas koncerts, patēriņš palielinās par 3-4%! Viesnīcām Portugālē tajās dienās cenas bija kosmosā. Stadionā bija virs 100 000 cilvēkiem un Lisabonā izpārdoti divi šādi koncerti. Šai ziņā varbūt arī mūsu FM varētu piedomāt, kā varētu pie mums veicināt biežāk rīkot lielos pasākumus, kaut vai starptautiskos pokera turnīrus (te rakstīju un runāju Delfi TV, kas pie mums to varētu veicināt un kāda tam varētu būt ietekme uz ekonomiku).

Mazliet arī par konferencē iegūtajām atziņām

Gandrīz pirms 20 gadiem izveidojās ES PVN ekspertu grupa, kur palaimējās būt klāt pie tā dibināšanas. Šoreiz šī grupa saviem klientiem uzrīkoja konferenci, kur izvēlētas 3 aktualitātes. Turpmāk - piezīmes no šīs konferences. Šis turpmāk izklāstītais dažādo PVN risinājumu spektrs tik pāris šaurās jomās parāda, ka ES direktīva ir samērā elastīga un arī Latvijā nevajag uztvert par nelabojamu dogmu normas, kas ir mūsu PVN likumā. Jo nereti var būt arī savādāk.

Nekustamā īpašuma darījumi

Nekustamā īpašuma pārdošana. Katra ES dalībvalsts nosaka, kas ir lietots un nelietots īpašums, tādēļ ar vienotu direktīvu šādiem darījumiem ES nav vienota regulējuma.

Nekustamā īpašuma uzņēmuma kapitāla daļu pārdošana. ES PVN direktīvā ir norma, kas ļauj kapitāla daļu darījumus pārkvalificēt par paša nekustamā īpašuma pārdošanas darījumiem. Latvijā tā nav ieviesta.

Biznesa (uzņēmuma) pārdošana. Arī uzņēmuma pārejas definīcija ir katras ES dalībvalsts nacionālā likuma kompetencē. Tomēr šāds darījums jebkur visā ES nav PVN objekts (out of scope).

Interesantas nianses no dalībvalstīm.

Pārsteidzoši, ka Vācijā jebkura nekustamā īpašuma pārdošana ir apliekama ar PVN. Līdz ar to tur nav jālauž šķēpus par to, kad īpašums skaitās lietots un kad jauns. Vācijā darījums kvalificēsies kā uzņēmuma atsavināšana, ja ēkas ieguvējs pārņem arī nomas/īres līgumus šajā ēkā.

Austrijā, savukārt, jebkura nekustamā īpašuma pārdošana (gan jauna, gan lietota) nav apliekama ar PVN, bet pārdevējs drīkst izvēlēties aplikt. Tur pārdošanai piemēro arī 3,5% pārdošanas nodevu.

Beļģijas kolēģis padalījās, ka tur nekustamais skaitās lietots, ja visu ēku nojauc, bet atstāj tikai vienu tās sienu un pārējo piebūvē tai klāt. Beļģijā nekustamā īpašuma atsavināšanai piemēro 12% nodevu, bet to nepiemēro nekustamā īpašuma uzņēmuma kapitāla daļu atsavināšanai. Tomēr administrācija var uzskatīt par nekustamā īpašuma pārdošanu, ja nekustamo iegulda uzņēmuma kapitālā un uzreiz atsavina šī uzņēmuma kapitāla daļas.

Portugālē arī komerc-platību iznomāšanu neapliek ar PVN.

Francijā nelietota nekustamā pārdošanu apliek ar PVN līdz pat tā 5 gadu lietošanai. Tur nelietotam nekustamajam nav reģistrācijas nodevas.

Spānijā nekustamā īpašuma atsavināšanas nodeva, atkarībā no pašvaldības, var būt līdz pat 10%.

Kreatīvu pieeju izstāstīja Luksemburgas eksperts - tur pēc nekustamā iegādes pircējs, kas tikai daļēji nekustamo plāno izmantot biznesam, kā tūlīt pirkumam sekojošu darījumu noformē šī nekustamā pašpatēriņu (apliekams ar PVN) un tādējādi daļēji atgūst priekšnodokli par pirkumu.

Ungārija ar ES lielāko (27%) PVN, izrādās, ka ir draudzīga mazāk turīgajiem, jo vien ar 5% PVN apliekas jaunu dzīvokļu pārdošana. Dzirdēts, ka arī Latvijā attīstītāji uzskata, ka šāds samazinātais PVN varētu veicināt jaunu dzīvokļu tirgus lielāku aktivitāti.

Latvijā par uzņēmuma pāreju nekustamā īpašuma darījumu prakse vismaz mums bijusi ļoti neviennozīmīga. Pasen gājām pēc pāris VID uzziņām. Pirmajā gadījumā nomas objektam VID sākumā pateica, ka nav uzņēmuma pāreja, bet pēc mūsu skaidrojuma par uzziņas aplamībām VID izdeva diametrāli pretēju uzziņu. Otrā gadījumā par biroja ēku VID pieturējās pie citas taktikas - uzdeva tik daudz bezjēdzīgus jautājumus, ka klientam zuda pacietība un tas nolēma iztikt bez uzziņas.

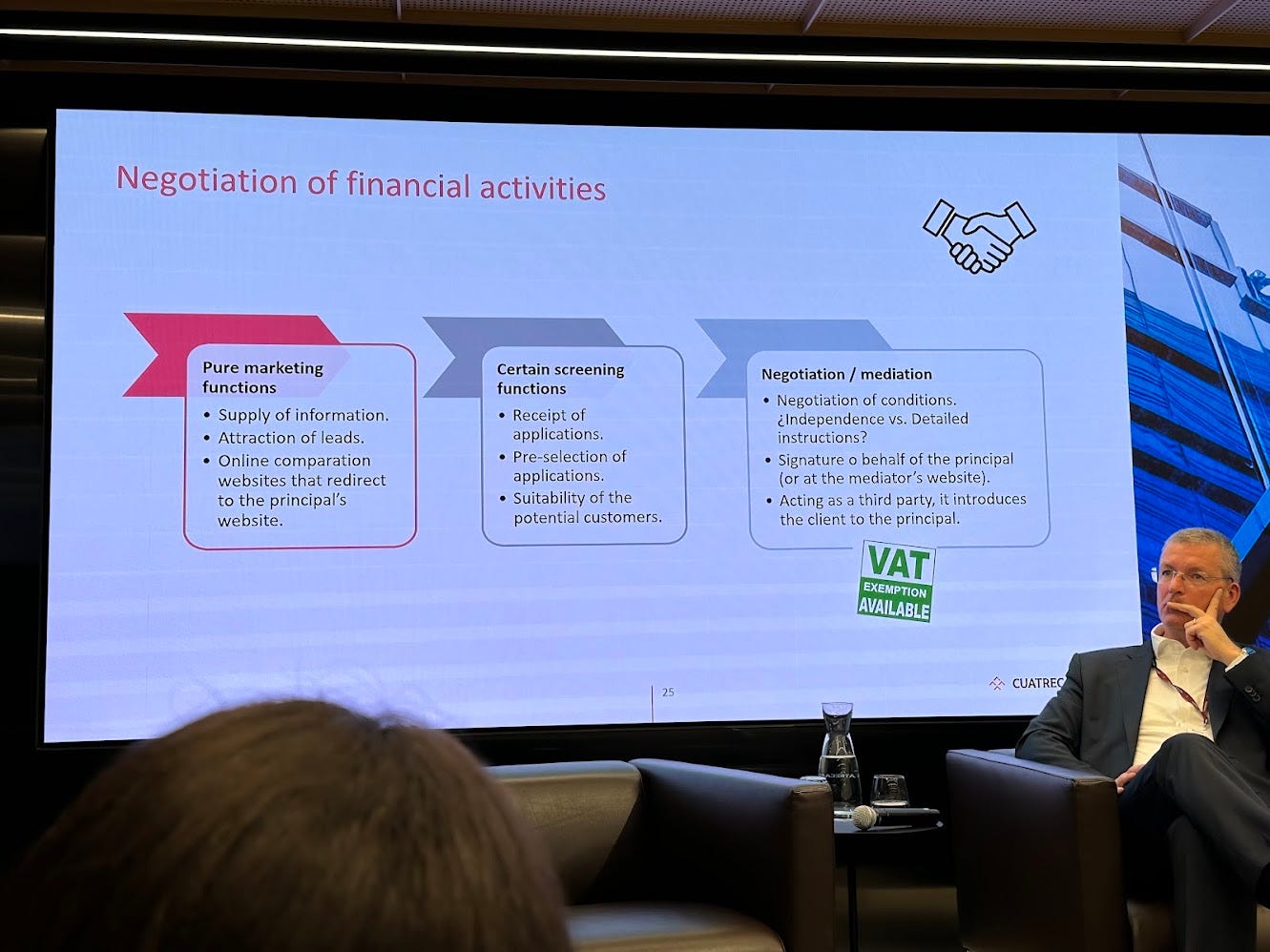

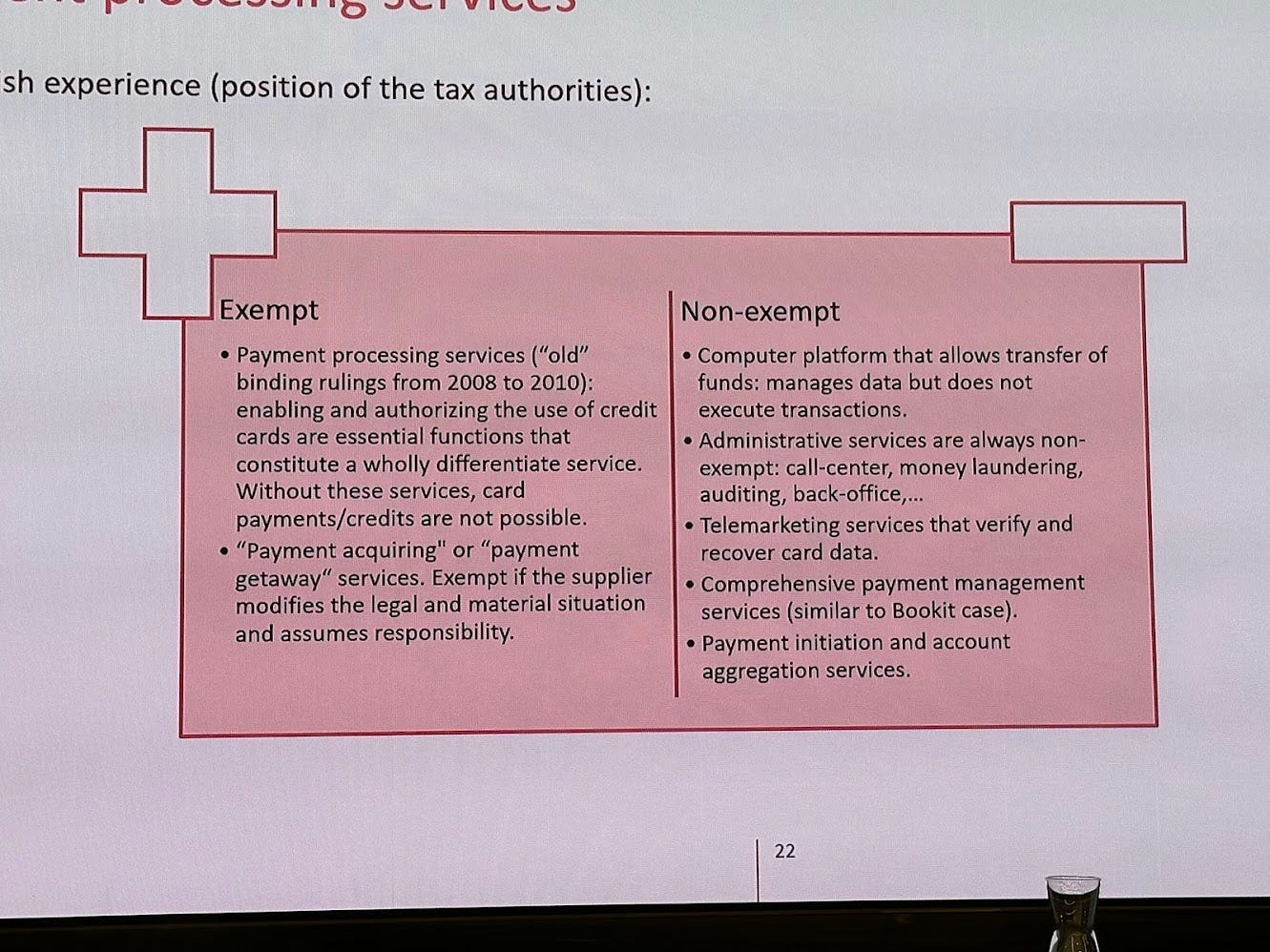

Finansēšanas darījumi

Kopumā šo jomu regulē samērā vecas PVN direktīvas normas un jau sen mēļo, ka tās būtu modernizējamas, taču līdz reāliem darbiem tā arī Eiropas komisija vēl nav nonākusi. Šīs normas arī katrā ES dalībvalstī var būtiski atšķirties.

Šai jomā visai biežas diskusijas notiek par jautājumiem, kuri pakalpojumi tad kvalificējas PVN izņēmumiem, bet kuri (informācijas, IT, u.tml.) ir apliekami ar PVN. Finanšu industrijā šis ir īpaši sāpīgs jautājums, jo jebkurš finanšu iestādei izrakstīts PVN nav atskaitāms kā priekšnodoklis.

Vēl viena tipiska nozares problēma - kurš drīkst piemērot PVN izņēmumu, jo nereti e-komercijas u.tml. darījumos tik viens ir finansētājs, bet pārējie - ar PVN apliekamu informācijas u.tml. pakalpojumu sniedzēji.

Vēl viena nozares aktualitāte - kripto, NFT, un visādi atvasinājumi. Lai gan pati kripto valūta ir PVN vajadzībām pielīdzināma parastai (fiat) valūtai, arī šajā jomā izaicinājumu netrūkst. Piemēram, Grieķijā un Polijā kripto pārdošanas komisija ir apliekama ar PVN. Arī ja kripto iespējams izmanto ne tikai norēķiniem, bet tam piesaistītas arī citas funkcijas vai labumi, tad to atsavināšana var radīt PVN sekas. Tikai, tad administrācijām pavisam neklāsies viegli, lai noteiktu PVN piemērošanas vajadzībām darījuma puses (ja to apzīmē vien ar šifrētu ciparu kombināciju), vietu, apliekamo bāzi, utt. Arī NFT neatzīst par kripto. Interesantas sarunas izvērtās arī par t.s. skins (spēlēs veidotiem profiliem un to kreatīviem veidoliem) - vai bērni, kas visbiežāk ar tiem tirgojas, vispār var būt tiesībspējīga darījuma puse. It kā PVN regulējumu, gan, tas neietekmējot.

Arī investīciju fondu PVN problemātika ietilpst šajā finanšu darījumu kategorijā. Nav pārsteigums, ka Luksemburgā ir visdziļākā piemērošanas prakse šajā jautājumā visā ES. Lai gan fondu menedžmenta pakalpojumi parasti neapliekas ar PVN, nereti ir izplūdusi robeža, kas kvalificējas kā menedžments. Šai jautājumā uzkrājusies arī pamatīga ES tiesas prakse, kur, piemēram, tiesa piekrīt, ka pakalpojumi nav IT pakalpojumi, ja tie sniegti caur arvien modernāku IT risinājumu palīdzību.

Tā, piemēram, Luksemburgā bijusi banka, kas aiz piesardzības ar PVN aplikusi tās izpratnē IT pakalpojumus. Attiecīgais advokāts paskatījies uz piemērojamo līgumu un sapratis, ka neko tajā nesaprot. Izrādījās, ka nesaprata arī daudzi citi pašā bankā. Pēc neskaitāmām sarunām ar dažādiem klienta pārstāvjiem advokāts uzskatīja, ka tie ir ar PVN neapliekami darījumi. Tādā pat stilā viņš kopā ar nodokļu administrācijas pārstāvjiem detalizēti gāja cauri 100 lpp. līgumā paredzēto pakalpojumu skaidrošanai. Beigās administrācija piekrita un atmaksāja samaksāto PVN arī par pēdējiem 4 gadiem. Miljonos.

Interesanta interpretācija parādījās diskusijās par auto tirdzniecības finansēšanu no ražotāja grupā ietilpstošā finansētāja (un dažkārt - pat apdrošinātāja). Proti, ja šāda finansēšana pieejama vien attiecībā uz konkrēta auto modeli, tad to iespējams pārkvalificēt no ar PVN neapliekamas finansēšanas starpniecības par ar PVN apliekamu konkrētā modeļa marketingu.

Ja VID uzrēķinājis PVN

Super-svarīgu pieredzi izstāstīja Itālijas advokāti. Viņiem ir likumā norma, kas paredz nodokļu administrācijas veikta PVN uzrēķina gadījumā šo PVN piestādīt pircējam. Piemēram, ja eksportētājs izrakstījis rēķinu pircējam ar 0%, bet VID uzrēķināja PVN, jo ir nepilnības dokumentācijā vai kāds darījuma ķēdē ir pazudis. Vismaz Itālijā un Portugālē šādos gadījumos pārdevējs cietīs no uzrēķinātā soda un kavējuma %, bet PVN tas nezaudēs. Spānijā šī norma strādā, ja pircējs ir ar PVN apliekama persona.

Ko darīt, ja pircējs kādu iemeslu dēļ neatzīst šo PVN un nemaksā? Ja pārdevējs ir iztiesājies ar administrāciju, tad tie varētu būt daudzi gadi, kad pārdevējam stājies spēkā administrācijas lēmums, ka tomēr jāmaksā PVN. Tad vismaz Francijā ir noteikums, ka līguma cenu jāuzskata par bruto cenu, kura tad skaitās, ka tā iekļauj PVN. Arī Itālijā ir šāds noteikums, tikai ja pircējs nav ar PVN apliekama persona.

Itālijas advokāti zināja atsaukties uz vietējās administrācijas uzziņu, kas pat atļāva šādi piemērot PVN, ja starp pārdevēju un pircēju pa vidu ir starpnieks, kurš ir pazudušais tirgotājs.

Prezentācijas un nekustamā īpašuma regulējuma salīdzinājuma tabulu par 22 ES valstīm saņemšu vien nākamās nedēļas laikā.